【王二房贷日记】房契上要放谁的名字?什么是 Common Debt reducer?

【王二购房日记】和【王二房贷日记】均是 My Home Loan 结合贷款经理日常工作中遇到的真实客 […]

阅读全文

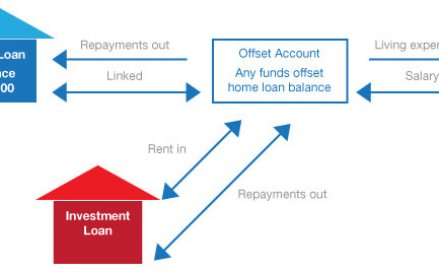

Offset account(对冲账户)与 Redraw 功能的介绍、解释和比较

Offset account(对冲帐户) 介绍 对冲帐户的本质就是一个日常的交易帐户(a daily […]

阅读全文