私人借贷(private lending)需要知道的注意事项,澳洲私人贷款法律常识

(图片来源:An Insurance)

随着澳洲银行贷款政策的收紧和对海外借款人严苛的审查要求,来自银行的直接贷款似乎已经成为了不可能的任务。在这双重压力的作用下,催生了澳洲的私人借贷行业。

为了不损失已经支付的定金和房产的升值回报,大多数特别是海外买家不得不考虑在短时间内从银行以外的其他渠道融资,但市面上私人借贷产品杂乱无章,很多情况下借方和贷方都没有意识或者懂得自己所处的位置和风险。

那究竟在市面上会遇到哪几种主流的私人借贷方式,而他们各自的特点,操作方式和对于借贷双方法律风险又是怎样的,今天我在这里给大家简单说说。

为了便于区分和理解,我们从贷方的风险由高至低进行排序。

当然,我这里的风险评定标准是广义上的风险,并不代表极端个案。当然你可以说,借钱给很熟的人即使没有担保风险也要低于借款给不认识的人。

无担保借贷(Unsecured Loan)

顾名思义,简单粗暴。就是没有任何抵押和担保的借贷模式。贷方借钱,借方拿钱同时不需要出具任何担保和抵押物。

由于这种借款风险极高,并且完全取决于双方信任。因此此种模式,通常来说会大量存在于家庭成员或者熟人间的借贷中。

这种借款方式很多时候出现在父母资助儿女在澳洲买房的情况中,除了本身的借款属性外,大多时候都是父母对于儿女未来结婚或者同居后对于一方资产保护的一种方式。当然,具体是如何保护,请加我个人微信,我们详细讨论。

当然,从借方角度来看,此种形式是最简便也最不会直接影响到个人其他财产的方式,因为贷方并没有直接的权利去处置借方的其他个人财产包括房产。

从贷方的风险来讲,当借方违约或者拒绝履行还款义务的时候,贷方唯一能做的就是起诉借方还款。当然实际执行起来会相对复杂耗时,同时也取决于借方的实际状况。

总之,对于借贷双方,无担保借贷唯一的“抵押物”就是借方的人品。当然,人品是不受法律保护的。

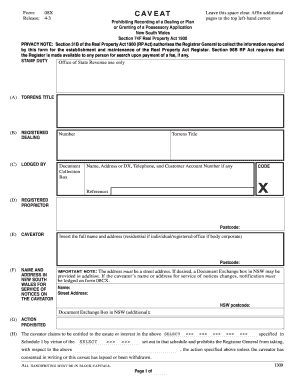

有权注册禁止令的借贷(Loan with Caveat)

相较于无担保贷款,此种借贷形式会给予贷方一个注册在借方房产房契上 Caveat 的权利。

Caveat 在 Real Property Act 1900 定义下是一种法定禁止令,其作用,是提醒并且让其他任何有权利处置此房产的人士知晓,注册 caveat的人(caveator)已经拥有了此房产的部分权益,所以不要来触碰这个房产。

由于,意义只在于提醒和警告其他人,类似于一个通知,因此,caveat所赋予的权利并不包括贷方对于房产的处置权。

但同样,除非 caveat已经无效或者被解除掉,房主作为借方,也是没办法转售他的房产给其他人的。

需要注意的是,并不是所有情况,贷方都是有权力注册Caveat到借方的房契上的。法律上,注册caveat的人(caveator)需要有“caveatable interest”,而是否具备 caveatable interest 又是一个需要律师分析和判定的过程。

如果一个人想注册 caveat到另一人的房产而不具备 caveatable interest 是会被土地局驳回或者被房主挑战的。

因此,当贷方想基于与借方的借贷协议去注册 caveat,需要律师的严格分析和严密的贷款协议起草,不然贷方唯一的借款保障会被认定无效,那结果就是,与无担保借贷别无二致。

从贷方的风险角度,我们之前提到,注册的 caveat并不会给予贷方任何权利去处置借方的房产。

因此,当借方违约拒不还款时,贷方能做的就是基于借贷协议起诉借方还款,利息和其他费用,而没有权利处置任何借方的个人动产或者不动产的权利。因此对于借款的资金保障也是寥寥。

当然,由于 caveat 的存在,贷方至少可以确定在贷款还清前,借方没办法把房产变现把资金转移走,也算是或多或少的一点保障与心理安慰。

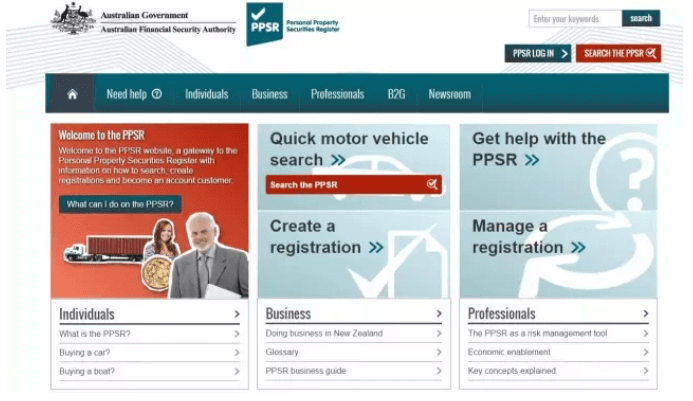

个人财产(动产)抵押借贷(PPSR)

个人财产抵押借贷,从字面上看就是借方抵押自己个人财产(动产)给贷方已获得贷款并保证还款的借贷形式。

PPSR 是一种注册制度,需要抵押的个人财产要在 Personal Property Securities Register (PPSR)注册从而获得担保。同时注册制也保证了其他人可以知晓借方的某些个人财产是有其他人的权益在上面的。

从法律文件角度,除了借贷双方需要签署借贷协议以外,双方还需要签署一份个人财产担保协议。这份文件中会明确指明借方同意拿出哪些私人财产作为抵押,或者通常也可为借方的所有个人财产,为前提以获得贷方的贷款。

私人财产定义涵盖很广,既包括个人物品,例如汽车,家具,也包括例如借方的股票现金租金账户等。

在 Personal Property Security Act 2009(“PPSA”)下被抵押的个人财产,如果出现借贷协议中违约的情况,贷方是有权利没收并行使出售权的。因此,借贷双方需要明确抵押物,以免发生不必要的纠纷。

需要注意的是,在 PPSA 下,不动产既房产是不属于个人财产而没办法通过 PPSR 作为担保的。因此也就意味着,如果借方违约没办法还款,贷方没有权利处置或者转移借方的房产。

除了上述的房产没办法作为抵押品外,当借款人抵押的个人私人财产体量很大价值很高时,这种担保还是很充分的。

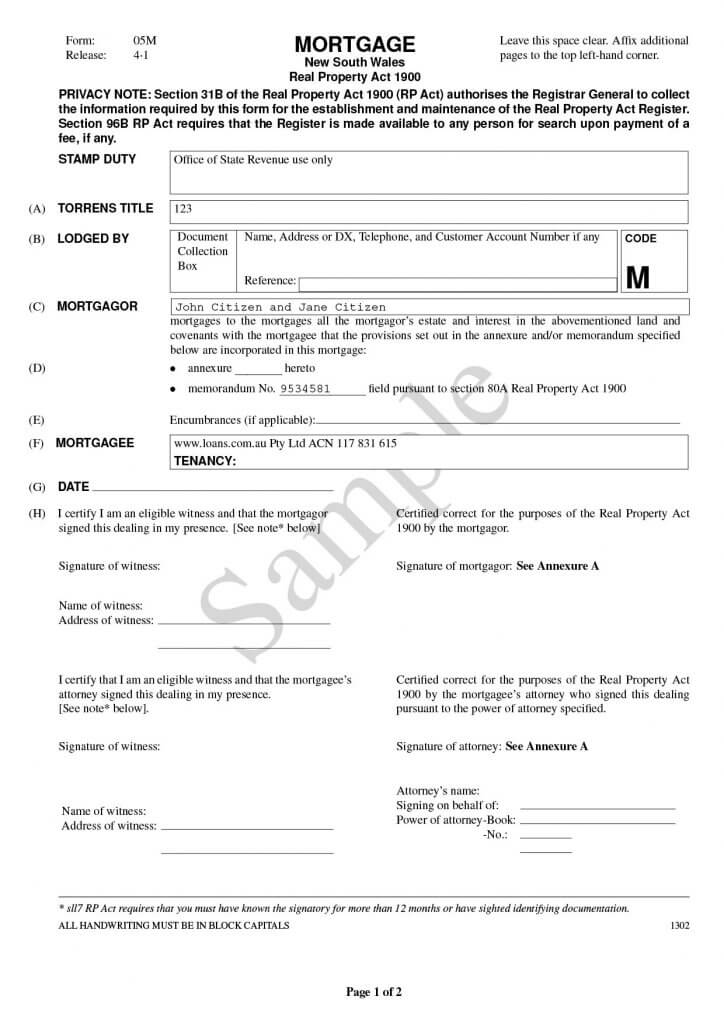

房屋抵押贷款(Registered Mortgage)

最后这种形式,是大家最常见的,从本质与原理上也与大家从银行贷款相同。只是贷方变成了个人或者私人基金。通过注册登记抵押借方的房产给贷方以获得贷款。

从法律上来讲,当借方将房产抵押给贷方时,房产的法定所有人是贷方(legal owner),而借方也就是房主实际上是只有衡平法下的赎回权(equity of redemption)。

当贷款完全还清时,借方(房主)申请解除抵押(discharge of mortgage),这样房屋的法定所有权重新回到房主手里。

对于贷方来说,mortgage 会在土地局注册并且纪录在抵押的房产房契上面。

从法律和完整性上来讲,registered mortgage 会优于其它形式的 mortgage 或者在房产上的其他形式的他人拥有的没有注册的权益,在发生借方违约时有权力优先获得债务上的偿还。

当然,除此之外,贷方在借方还款违约时,是有权力处置并且出售房产以偿还借方的债务的。因此,这种方式对于贷方来说是风险最低的借贷形式,因此在利息方面也会比之前提到的其他方式低一些。

结 语

以上所罗列的借贷形式对于急于成交的买家和有些闲钱想做贷方的人都可行。但是,对于不同情况下的房产买家来说又不是款款适用。

由于篇幅所限,以上只是几种情况下的基本介绍,而实际上由于每个借方和贷方的实际情况都不同,在需求和风险上借贷双方都需要寻找到一个平衡点。

希望无论是打算从私人方面借钱的房产买家,还是打算小赚一笔的贷款人们。别急着促成 deal,一定要问问你的律师或者咨询我各种情况下的风险和对未来的影响,因为这一进一出,都是一大笔钱。

如果你想寻求借贷方面的法律帮助,不要犹豫,请打给我。

文章作者

Ethan Wang | Brightstone Legal 合伙人