银行涨息,澳洲房产市场拐点?怎样看疫情后“失控”的澳洲房价,这个增长会持续吗?现在还是进入市场的好时机吗?

据银行业监管机构称,政府没有必要介入遏制飙升的房价,因为贷款标准“相当稳健”。 下午新闻,澳大利亚审 […]

阅读全文

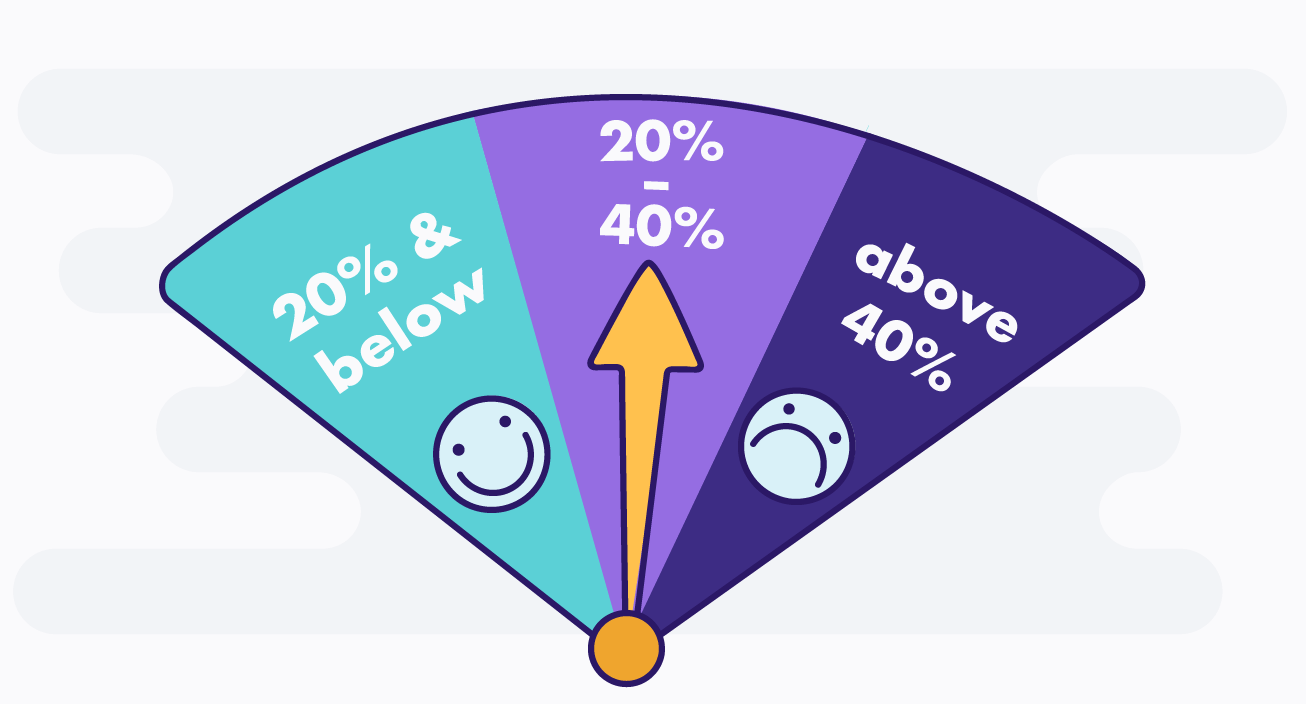

什么是债收比 Debt to Income Ratio(DTI),为何银行这么重视这个指标

最近澳洲主要城市房价上升,客户朋友们购房的预算都在不断上调。 许多客户希望能够在拍卖之前更加客观的判 […]

阅读全文

【2016年 3月房贷资讯】澳洲银行继续收紧海外收入贷款政策,经济形势继续低迷,利率由于银行成本增加或上升

前言 RBA 今天宣布继续保持 2% 的基准利率。 基本上都在情理之中。预计未来几个月也都不会有太大 […]

阅读全文【房贷资讯更新】2015年 10月银行房贷活动和最新利息更新,今年利息还会继续降吗

9 月转眼过去,我们这里就将9、10 两个月的更新放在一起和大家分享。 基本上每个月我们都会简短的和 […]

阅读全文【关注】澳大利亚银行进一步严格控制投资房市场,投资房贷款将区别对待,减少贷款比例,限制只还利息

(图片来源:resi) 市场 房产市场依旧很火。同样带来的潜在风险也不可以视而不见。 在这些年办理的 […]

阅读全文【澳洲房贷资讯】5 月央行降息至 2.0%,澳洲银行房贷活动和政策更新,以及 3.99% 的固定利息(持续更新银行降息)

RBA 会议 5 月降息 25 基准点 澳洲联储周二下午如市场预期宣布降息 25个基点至 2.0%, […]

阅读全文【MyHomeLoan 圣诞特辑】年度房贷产品总结更新,2015 年银行政策和房产市场展望

(图片来源:SMH) 前言 12 月的更新来的晚了些,RBA 明年一月的会议都快要到了。 临近圣诞, […]

阅读全文